全球多家金融机构早前便做出预测,美国经济将在今年陷入衰退。而美联储主席鲍威尔却一直强调,持续的加息能够遏制通胀,实现经济“软着陆”。眼下,随着硅谷银行的“爆雷”,《彭博社》认为,这场自2008年金融危机以来最严重的银行破产事件已经拉响了美国经济衰退的警报。在这场“黑天鹅”事件背后,暴露出了早已埋藏在美国金融体系内的深层危机。

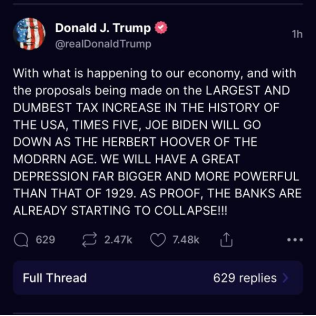

在多家美国银行接连“爆雷”后,美国前总统特朗普将这场危机的矛头指向拜登政府。

“乔·拜登将作为现代时期的赫伯特·胡佛被载入史册。我们将经历一场比1929年更大、更严重的大萧条。证据就是,银行已经开始倒闭了!”

赫伯特·胡佛被认为是美国历史上最不受欢迎的总统之一。其在1929年至1933年的任期内,美国经济陷入大萧条。而胡佛在此期间的施政重点是加税和执行贸易保护主义。

在福克斯新闻网看来,从拜登签署的史上最大纾困法案——《美国救助计划》到保护美国本土产业的《通胀削减法案》,再到刚刚公布的增税计划,无不让人联想起近100年前的经济大萧条发生前的种种。

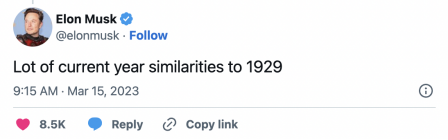

3月15日,马斯克在推特上表示,“如今的年景和1929年非常相近”。

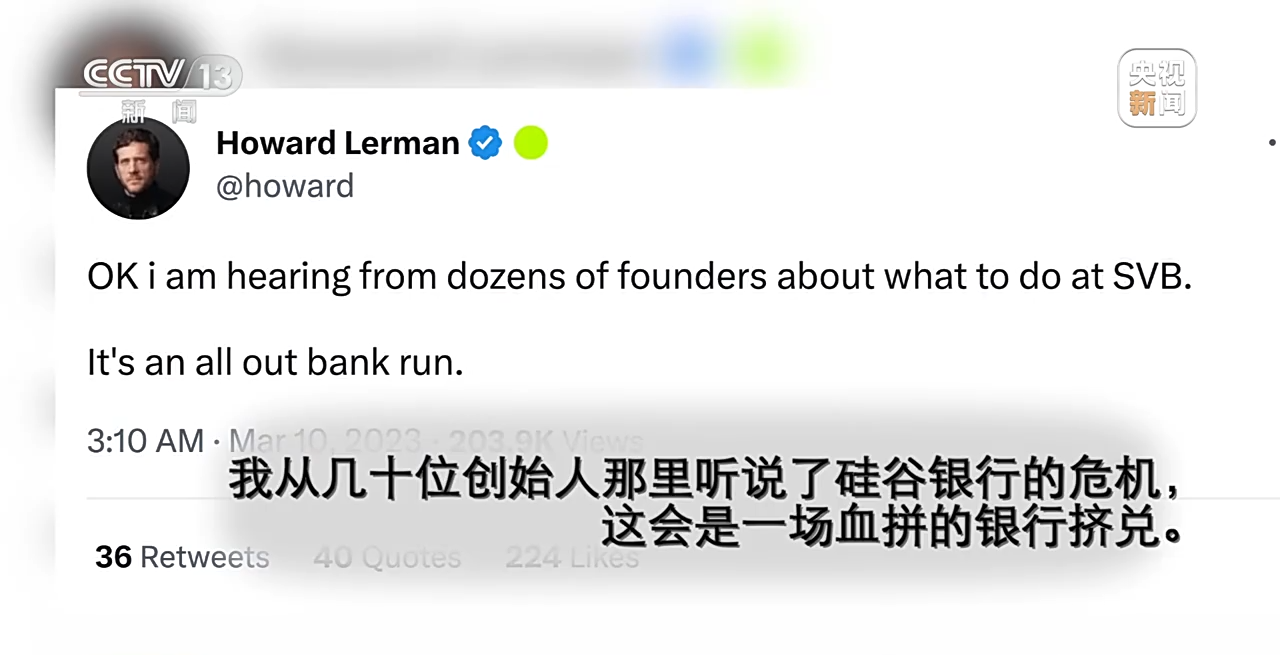

《美国金融恐慌200年》一书的作者瓦尔塔尼安(Tom Vartanian)则指出,由“此前从未有一家银行像硅谷银行这样倒闭得如此之快。这是历史上首次社交媒体助燃的银行挤兑事件,而推特正是硅谷银行倒闭的‘帮凶’”。

在硅谷银行破产的前一天,“SVB”也就是硅谷银行,在推特上被提到了约20万次。420亿美元在短短24小时内被转走。

传递恐慌、最终导致硅谷银行倒闭的人,很多曾是硅谷银行的老客户。

“我从几十位创始人那里听说了硅谷银行的危机,这会是一场血拼的银行挤兑。”——科技创业公司Yext创始人勒曼(Howard Lerman)

“下周一,10万美国人将在他们的地区银行排队取钱,但大多数人会拿不到钱。这(取钱的顺序是)周四硅谷的圈内人、周六中产阶级——下周一会轮到大众阶层”。——科技初创企业天使投资人卡尔卡尼斯(Jason Calcanis)

在《彭博社》看来,硅谷银行破产倒闭的主观原因在于,银行在美联储大放水期间吸收了超额存款,把资产配置的重心转移到了债券投资,超出了自身的风险应对能力。

而更值得深思的是,从客观大环境来看,正是美联储激进的政策转向,让硅谷银行这样资产配置不合理、缺乏监管且服务领域单一的金融机构面临极大的“爆雷”风险。

2021年,美国的通胀水平显著上升,通常在这种情况下,美联储会收紧货币政策抑制通胀,但美联储既没有加息也没有缩减量化宽松政策。

就在当年,美国总统拜登签署美国历史上最大的“撒钱计划”,向每个符合要求的美国人直接发放1400美元的救助金,这进一步加剧了美国的通胀。

但在美联储看来,通胀是疫情时期供应链危机所带来的“暂时性的”效应。

美国联邦参议员 图米:你认为这是暂时性的,但一切都是暂时性的,生命也不过是暂时的。

到了2022年前两个季度,美国GDP接连下滑,呈现技术性经济衰退。

安联金融服务集团首席经济顾问 埃尔兰:这轮通胀不是暂时的,这是一个过热的通胀环境。央行(美联储)迟疑的时间越长,风险就越大。

而当美联储终于意识犯下严重错误时,又决定以最快的速度弥补失去的时间。

2022年8月,在杰克森霍尔举行的全球央行年会上,美联储主席鲍威尔传递出了艰难的“转向”的信息。

美联储主席 鲍威尔:较高的利率、经济增长放缓、疲软的劳动力市场会降低通胀,也会给家庭和企业带来一些痛苦。这是减缓通货膨胀的不幸代价,但如果不能(抑制通胀)恢复价格稳定,将会带来更大的痛苦。

美国联邦参议员 沃伦:他口中的所谓“某些痛苦”,意味着让人们失去工作。

《华尔街日报》记者 罗布恩:鲍威尔不是随便说说而已,那一刻市场意识到“我的天啊,风向要变了”。

在2022年,美联储连续7次加息共425个基点,创下近20年来最快加息纪录。

而硅谷银行的“爆雷”恰恰与美联储的加息相伴而来。

糟糕的是,硅谷银行的窘境并不是个例。

据彭博社报道,截至2022年12月,美国整个银行系统的总“未实现损失”(Unrealized losses)接近6200亿美元。

“未实现损失”指的是在某个资产或证券的市场价值低于其购入价格的情况下,尚未出售或平仓的投资组合中的损失。如果硅谷银行破产的恐慌情绪得不到抑制,许多流动资金不够充足的中小银行都将面临倒闭,引发的连锁反应将令整个金融体系动荡不安。而这可能导致自2008年金融危机以来,信贷系统的再度破裂。

冰冻三尺非一日之寒。在诸多业内人士看来,从2008年金融危机爆发至今,美国的金融体系便一直存在巨大的隐患。

美国联邦存款保险公司FDIC前主席 拜耳:眼下我们看到的是,金融系统内部的潜在脆弱性与货币政策有关。过去14年里,我们通过宽松货币政策来推动经济,现在又试图迅速撤销这一政策,这导致了我们现在面临的问题。

通常情况下,美联储的主要职责是通过调整短期利率促进就业、控制通胀,但在2008年,面对重大金融危机,时任美联储主席伯南克做出了半个世纪以来该机构从未做出的决定:将联邦基金利率降低至几近于零的同时推行“QE量化宽松政策”,也就是直接将资金注入金融系统。

2008年秋季,美联储做出了资本市场最大的政府干预行为。美联储宣布购买占整个美国金融市场约25%的、总价值约1.25万亿美元抵押贷款证券。

信贷市场恢复稳定,但此时银行家们却坐收渔利,将联邦政府的钱投资于自身,而不肯恢复对小企业放贷。

记者:你们当时在向银行注入资金超过一万亿美元的资金,银行用那些钱做了什么?

联邦储备银行纽约部负责人 胡萨:美联储的想法是,银行将拿走那些资金可以有效地以更低的利率放贷,而银行实际上所做的是,他们只是把这些资金投资到与美联储购买的同样的债券中。他们拿着这些资金,转身就去买同样的抵押贷款证券和其他债券。为什么?因为美联储已经非常明确地表明,其目标是推高金融资产的价格。所以,华尔街转身想,为什么我要费力地发放抵押贷款?明明我可以轻松地按下按钮,购买数百万、数十亿美元的债券,随着美联储有意识地推高这些资产价格的交易而获利。

2009年年末,在金融机构的高管们恢复领取巨额年终分红的同时,美国民众却遭遇失业和低薪的困境,奥巴马政府成了众矢之的。

美国民众:银行得救了,我们被出卖了。

美国联邦储备委员会理事会前理事 罗斯金:家庭净资产急剧下降,这并不是一次全面性的复苏,国家经济中只有一部分受益。

美国民众:我支持所有纳税人拿回他们的钱,包括我自己。

美国联邦储备委员会理事会前理事 罗斯金:人们认为,银行业和金融业获利最大。政策没有惠及普通人,事件开始带有政治意味,这成为许多人愤怒的根源。在某种程度上,也使美国政治进入了下一个篇章。

2010年,鼓吹“联邦政府失能、民众受害”的茶党运动迅速兴起,民主党在当年国会中期选举中遭遇“滑铁卢”,两院尽失,这导致奥巴马政府在此后的6年中未能在国会通过任何经济刺激法案。与此同时,美国政治和社会的分裂与对立愈加严重。

在政治真空的背景下,美联储成了恢复美国经济的唯一途径。从2010年末到2014年10月,美联储继续出台了两轮“QE量化宽松政策”,购债总额达4.5万亿美元。

在持续量化宽松政策的刺激下,大量热钱涌入华尔街,股市显现一片繁荣,与此同时,美国的贫富差距却在不断扩大。

诺贝尔经济学奖得主 约瑟夫·斯蒂格利茨:量化宽松的做法是降低利率,这导致股票上涨。那么,谁拥有这些股票?是那些最富有的人,不只是前10%或1%的富人,甚至前0.1%的富人,这极大地增加了财富的不平等。

但在美联储官员看来,他们这样做完成了保障就业的职责。

记者:我们看到,在这个国家的财富差距在扩大,问题是美联储在扩大这种财富差距中扮演了什么角色?

明尼阿波利斯联储主席 卡什卡利:这是一个很好的角度,我很高兴你提出了这个问题,很多人谈论这个问题的时候忽略了一个事实,那就是,对于许多美国人来说,他们没有房子,没有股票,也没有401k(退休计划),他们最有价值的资产就是他们的工作。因此,通过让人们重新就业并帮助提高他们的工资,我们实际上正在让他们最有价值的资产变得更有价值。

记者:2015年到2020年被认为是经济复苏期,失业率降至历史最低点,一种常见的观点认为,当时的经济处于良好状态。你不同意这种看法,是吗?

华盛顿联邦金融分析公司执行合伙人 佩卓:我不同意,因为大多数美国人也不同意。大多数美国人表示他们在经济上感到焦虑。许多在统计学意义上被归于中产阶级的人,由于无力负担医疗费用而不接受治疗,40%的美国人拿不出400美元的备用金。只要出点意外,他们的生活就面临陷入财务危机的风险,这不是一种好局面。

美国中下层民众对华盛顿政客的不满和愤怒,让美国地产大亨特朗普看到了前所未有的机会,圆了总统梦。

特朗普:可悲的是,美国梦已死,我们要清理这个国家。我们的国家一团糟,排干沼泽(清理华盛顿的政治生态)。

上任之初,特朗普承诺利用低利率开展基础建设项目,创造高质量的就业岗位。但日趋白热化的国会党争,导致这一计划最终流产。

《金融时报》全球商业专栏作家 福洛荷:问题就是在于政治凝聚力不够,无法推动这些重大计划。

记者:你的意思是我们错失了一次机会吗?

《金融时报》全球商业专栏作家 福洛荷:100%,这是一次错失的良机。

2020年,新冠疫情暴发,3月15日,美联储公开市场委员召开紧急会议,开启无限量QE。

《宽松货币的主宰者》作者 李尔纳德:当美联储从管理货币的中央银行转变为美国经济增长的主要引擎时,无论你的理念是什么,小政府,有限政府,还是雇佣人们出去修建道路刺激增长的大政府,无论是什么,应该是我们的国会来做这件事,而不是中央银行(美联储)。我认为,最重要的一点是,美国的国会变得越来越无力,效率越来越低,我认为这一点几乎是无可否认的。

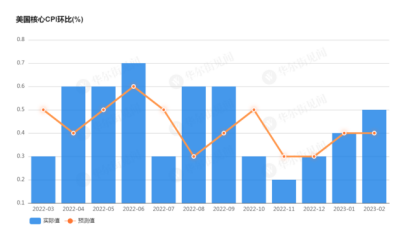

根据美国劳工部3月14日发布的数据,美国2月核心CPI环比超预期增长,美国人的生活成本连续第23个月超过工资增长,这意味着在美联储为抑制通胀努力了整整一年后,通胀仍保持着比预期更强劲的势头。

曾在2008年金融危机前就对全球经济危机做出准确预测的美国前财政部高级经济顾问鲁比尼(Nouriel Roubini)认为,近20年异常宽松的货币政策下,金融泡沫的破裂可能最终难以避免。

美国财政部前高级经济顾问 鲁比尼:派对结束了,通货膨胀高涨并且正在上升,央行不得不提高利率,这会破灭资产泡沫,增加所有过度借贷的人的债务服务成本。我们生活在一个泡沫中,一个梦中,但这个梦和泡沫正在破灭,变成了一场经济和金融噩梦。

美国前财长康纳利曾说:“美元是我们的货币,却是你们的麻烦。”

为了释放国内的通胀压力,增强美元地位并吸引世界资本流入,美国政府就要在别处制造麻烦。各国资本为了避险,纷纷流向美国。如此一来,虽然美联储加息减少了国内市场的流动资金,但美国市场上涌现了大量从他国,尤其是从欧洲来避险的资本,可以保证美国的经济增长速度不受美联储加息的影响。

已经持续一年多的俄乌冲突,对美国而言,就是这种恰逢其时的他人的麻烦。

俄乌冲突爆发以来,美国对俄罗斯开启了前所未见的大规模货币武器化行动。冻结俄罗斯外汇储备,制裁俄罗斯主要银行,并将大多数俄银行排除在环球银行间金融通信协会SWIFT系统之外,导致国际金融及大宗商品市场剧烈波动。

对此,美国马萨诸塞大学经济学教授贾娅蒂·高希警告称,过去几十年来,美国一直在利用美元作为世界储备货币的“超级特权”,任意印钞或对其他国家采取违反国际法的制裁措施。这导致美国信誉下降,“美元霸权今后将变得更加脆弱”。

美国考尔德伍德资本公司对冲基金经理迪伦·格莱斯认为,种种迹象显示,许多国家“去美元化”正在提速。俄罗斯出台与“不友好”国家和地区的“卢布结算令”;印度央行推出国际贸易的卢比结算机制;去年,以色列历史上首次将人民币纳入其外汇储备,同时减持美元和欧元。

据国际货币基金组织(IMF)的数据显示,去年第二季度,美元在全球官方外汇储备资产中占比约为59.5%,相比2001年72.7%的美元占比明显下降。

硅谷银行的突然倒闭并不是一个孤立的事件,而是美国在创纪录的降息叠加量化宽松之后,整个货币政策快速转向所带来的流动性冲击事件之一。在美元流动性的大幅收放之间,金融体系的薄弱环节就会爆发风险事件。在这一逻辑链条上,硅谷银行不是第一家也不会是最后一家遭受冲击的金融机构。

美国一直擅长在世界各地拱火递刀子,制造冲突与危机,再配合加息来对全世界进行收割。但如果其国内的金融市场不堪重负率先引爆危机,那美国手中这把收割的镰刀,迟早也会割到它自己。